Als je je afvraagt wat je moet doen als een klant een factuur niet betaalt, geef dan prioriteit aan effectieve communicatie, gestructureerde follow-ups en inzicht in je juridische opties - maar het is ook cruciaal om te weten wanneer je de zaak moet escaleren.

Zorg voor duidelijke communicatie

Wanneer je een niet-betalende klant tegenkomt, is het cruciaal om eerst de oorzaak achter de niet-betaalde factuur te achterhalen. Een empathische benadering kan meer informatie opleveren en de weg vrijmaken voor een oplossing. Als een klant bijvoorbeeld cashflowproblemen heeft, zal hij waarschijnlijk eerder ingaan op een voorstel voor een betalingsplan.

Communicatietip: Probeer het gesprek te beginnen met een vraag: "Ik heb gemerkt dat een recente factuur niet is betaald. Is er iets aan uw kant dat ik zou moeten weten dat de vertraging veroorzaakt?" Deze manier om de dialoog te starten laat zien dat je bereid bent om de situatie te begrijpen en samen naar een oplossing te zoeken.

Een gestructureerd opvolgingsproces implementeren

Zorg ervoor dat onbetaalde facturen niet onopgemerkt blijven, vooral wanneer je bedenkt wat je moet doen als een klant niet betaalt. Stel een systematisch opvolgingsproces op en houd je eraan. Een eerste keer contact opnemen met de klant een week na de betaaldatum, gevolgd door regelmatige tussenpozen, getuigt van professionalisme en doorzettingsvermogen.

Voorbeeld: Eerste follow-up 7 dagen na de vervaldatum; secundaire follow-up 14 dagen na de vervaldatum, escalerend met elke stap.

Juridische opties voor handhaving onderzoeken

Als communicatie en follow-ups mislukken, is het belangrijk om je juridische opties grondig te onderzoeken wanneer je beslist wat je moet doen als een klant een factuur niet betaalt. Overweeg om te beginnen met alternatieve geschillenbeslechting (ADR - bijv. bemiddeling, arbitrage of onderhandeling), gevolgd door escalatie naar de rechtbank voor geringe vorderingen of het inschakelen van een incassobureau als de situatie dit vereist.

TIP: Als alternatieve geschillenbeslechting niet tot succes leidt, is de gebruikelijke volgende stap het aanspannen van een rechtszaak bij de rechtbank voor geringe vorderingen om de verschuldigde bedragen terug te vorderen.

Versterk uw contractuele overeenkomsten

Voorkom incidenten in de toekomst door je contracten aan te scherpen met expliciete betalingstermijnen, late kosten en consequenties voor wanbetaling, zodat je beter kunt omgaan met situaties waarin een klant een factuur niet betaalt. Deze proactieve maatregel versterkt je juridische en financiële positie.

Voorbeeld: Neem een clausule op waarin staat: "Voor saldi die langer dan 30 dagen openstaan, wordt een boete van 2% per maand in rekening gebracht.

Facturerings- en betalingsbeleid verbeteren

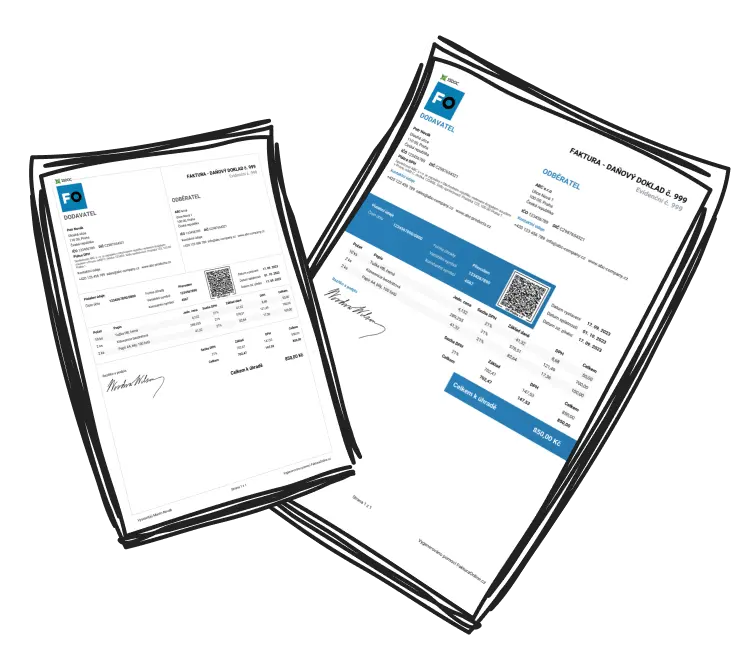

Om het facturatieproces te vereenvoudigen en onbetaalde facturen proactief te beheren, kun je Mijn-Online-Factuur gebruiken. Hiermee kun je snel en probleemloos verschillende soorten facturen maken in je browser. Residentiële elektronische factureringssystemen zorgen niet alleen voor snelheid en nauwkeurigheid, maar bieden ook traceermogelijkheden en vriendelijke herinneringen voor onbetaalde facturen.

Tip: Maak gebruik van elektronische factureringssystemen die om de twee weken betalingsherinneringen naar de klant kunnen sturen, zodat er minder behoefte is aan handmatige follow-up.

Overweeg externe hulp

Soms is externe hulp van een incassobureau of juridisch adviseur een effectieve maatregel wanneer je te maken hebt met onbetaalde facturen. Deze professionals kunnen je eisen kracht bijzetten en de klant duidelijk maken hoe ernstig de situatie is.

TIP: Een goed opgestelde professionele aanmaning van een advocaat kan aantonen dat je serieus bent over het nastreven van wat je verschuldigd bent.

Toekomstige risico's beperken

Om in de toekomst de risico's van wanbetaling te beperken en het aantal gevallen waarin je je afvraagt wat je moet doen als een klant een factuur niet betaalt tot een minimum te beperken, kun je praktijken aannemen zoals het uitvoeren van kredietcontroles op nieuwe klanten, het opbouwen van positieve klantrelaties en het aanhouden van een financiële buffer.

TIP: Reserveer 5% van de inkomsten als reservefonds om operationele kosten te dekken wanneer je te maken krijgt met betalingsachterstanden.